Chi phí vốn thấp là lợi thế của ngành Ngân hàng trong năm nay. Theo Công ty cổ phần Chứng khoán Quốc tế (VISE), lãi suất huy động toàn Ngành đang thấp hơn mức đáy trong giai đoạn đại dịch COVID-19.

Lãi suất huy động trung bình kỳ hạn 12 tháng của nhóm NHTM cổ phần (TMCP) nhà nước và ngân hàng TMCP tư nhân lần lượt là 4,9%/năm và 5,1%/năm. VISE cho rằng, điều này sẽ giúp giảm đáng kể chi phí vốn của các ngân hàng thương mại (NHTM) trong thời gian tới.

Đặc biệt, khi Thông tư số 06/2023/TT-NHNN được ban hành, cho phép khách hàng vay của ngân hàng này trả nợ tại ngân hàng khác. Như vậy, các ngân hàng đang có lợi thế chi phí vốn sẽ lựa chọn được tệp khách hàng tốt, duy trì được biên lợi nhuận (NIM) ở mức cao khi tiết giảm được chi phí tìm khách hàng, đồng thời, hạn chế được rủi ro. Ở khía cạnh này, nhóm ngân hàng TMCP có vốn nhà nước như Vietcombank (VCB) sẽ có lợi nhất. Đối với các ngân hàng TMCP tư nhân, Ngân hàng Quân đội (MB) là ngân hàng được hưởng lợi nhiều.

Bên cạnh đó, theo Công ty Chứng khoán MB (MBS), việc giảm lãi suất cho vay đầu ra cũng sẽ là yếu tố then chốt để giúp các NHTM có thể nhận được hạn mức tín dụng cao từ Ngân hàng Nhà nước và gia tăng cạnh tranh. Do đó, NIM năm 2024 của hầu hết các ngân hàng sẽ tăng nhẹ so với 2023.

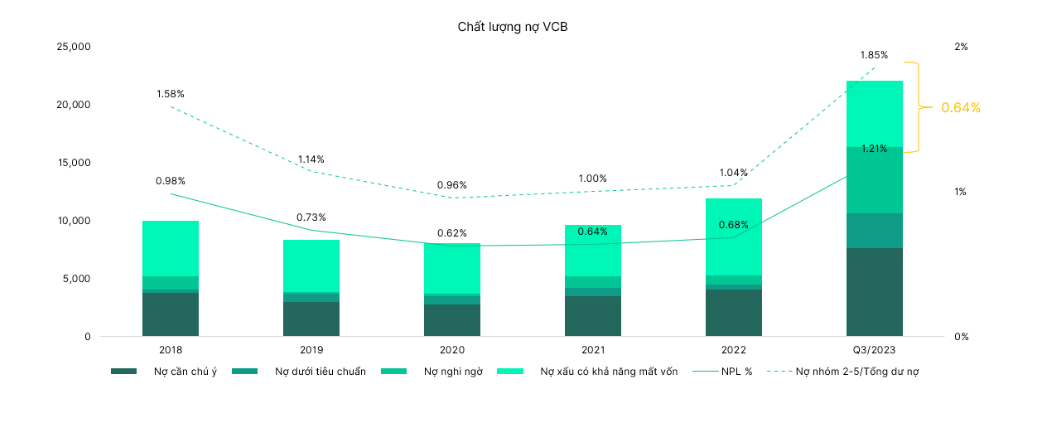

Về kiểm soát rủi ro, nợ xấu sẽ không hẳn là gam màu tối đối với nhiều ngân hàng trong năm 2024, khi các ngân hàng đã chủ động chuẩn bị bộ đệm dự phòng rủi ro chắc chắn, trong khi nợ xấu được cho rằng đã tạo đỉnh trong quý IV/2023. Mô hình quản trị rủi ro (thẩm định khách hàng chặt chẽ, tỷ lệ cho vay trên tài sản thực thấp), tỷ lệ bao phủ nợ xấu cao sẽ hỗ hợ các ngân hàng đối diện và vượt qua thách thức này. Điển hình cho việc kiểm soát rủi ro tốt, nợ xấu giảm sẽ là các ngân hàng: Vietcombank đứng đầu toàn Ngành và nhóm NHTM có vốn nhà nước (Big4), tiếp sau là đến Ngân hàng Á Châu (ACB).

Một gam màu sáng khác của ngành Ngân hàng chính là mức độ đa dạng khách hàng cao, đặc biệt hệ thống hiện không còn tập trung chủ yếu vào khách hàng lớn và ngành Bất động sản. Các ngân hàng có quyền chủ động quyết định lựa chọn tệp khách hàng phù hợp với chiến lược kinh doanh của mình. Một số ngân hàng tập trung phân khúc bán lẻ sẽ đa dạng khách hàng hơn như VIB, ACB…, còn các ngân hàng khác như Techcombank (TCB), MB… có tỷ trọng cho vay bất động sản cao hơn sẽ có nhiều rủi ro hơn.

Điểm tựa nổi bật cho ngành Ngân hàng năm 2024 chính là Luật Các tổ chức tín dụng (sửa đổi) được Quốc hội thông qua ngày 18/1/2024, có nhiều tác động tích cực tới các ngân hàng như: Quy định về pháp lý hoàn thiện chắt chẽ hơn, hành lang vững chắc hơn; Quy định xử lý nợ xấu được luật hóa chặt chẽ; Giúp ngân hàng mở rộng hơn tệp khách hàng bán lẻ thông qua phương thức cho vay trực tuyến với thủ tục ngắn gọn và chi phí thấp.

Ngoài ra, kỳ vọng vào thị trường bất động sản đang dần tan băng sẽ hỗ trợ ngành Ngân hàng rất nhiều. Tuy nhiên, theo đánh giá của nhiều chuyên gia, phải từ cuối năm 2024 và sang năm 2025 trở đi, khi hệ thống các luật Đất đai – Bất động sản có hiệu lực, thị trường này mới ấm trở lại. Mặc dù vậy, kỳ vọng tan băng cũng là liều thuốc tinh thần tốt nhất, cho thấy ánh sáng trong đường hầm đối với ngành Ngân hàng.